Sự khác biệt giữa Basel 1 2 và 3

Share

Share

Sự khác biệt chính - Basel 1 vs 2 vs 3

Các thỏa thuận cơ bản được giới thiệu bởi Ủy ban giám sát ngân hàng Basel (BCBS), một ủy ban của các cơ quan giám sát ngân hàng được thành lập bởi các thống đốc ngân hàng trung ương của Nhóm mười nước (G-10) vào năm 1975. Mục tiêu chính của ủy ban này là cung cấp hướng dẫn cho các quy định ngân hàng. BCBS đã ban hành 3 hiệp định có tên Basel 1, Basel 2 và Basel 3 cho đến nay với mục đích nâng cao uy tín ngân hàng bằng cách tăng cường giám sát ngân hàng trên toàn thế giới. Sự khác biệt chính giữa Basel 1 2 và 3 là Basel 1 được thành lập để xác định tỷ lệ vốn tối thiểu trên tài sản có rủi ro cho các ngân hàng trong khi Basel 2 được thành lập để giới thiệu trách nhiệm giám sát và tăng cường hơn nữa nhu cầu vốn tối thiểu và Basel 3 để thúc đẩy nhu cầu cho bộ đệm thanh khoản (một lớp vốn chủ sở hữu bổ sung).

NỘI DUNG

1. Tổng quan và sự khác biệt chính

2. Basel 1 là gì

3. Basel 2 là gì

4. Basel 3 là gì

5. So sánh cạnh nhau - Basel 1 vs 2 vs 3

6. Tóm tắt

Basel 1 là gì?

Basel 1 được phát hành vào tháng 7 năm 1988 để cung cấp một khuôn khổ để giải quyết vấn đề quản lý rủi ro từ góc độ an toàn vốn của ngân hàng. Mối quan tâm chính ở đây là sự an toàn vốn của các ngân hàng. Một trong những lý do chính cho điều tương tự là cuộc khủng hoảng nợ Mỹ Latinh vào đầu những năm 1980, nơi ủy ban nhận ra rằng tỷ lệ vốn của các ngân hàng quốc tế đang giảm dần theo thời gian. Tỷ lệ vốn tối thiểu trên tài sản có rủi ro 8% được tuyên bố là có hiệu lực từ năm 1992.

Basel 1 cũng quy định các quy định chung có thể đưa vào tính toán vốn yêu cầu tối thiểu.

Ví dụ. Hiệp định đã chỉ định các hướng dẫn về cách nhận biết tác động của lưới đa phương (một thỏa thuận giữa hai hoặc nhiều ngân hàng để giải quyết một số giao dịch với nhau vì nó có hiệu quả về chi phí và tiết kiệm thời gian so với giải quyết riêng lẻ) vào tháng 4 năm 1995.

Basel 2 là gì?

Mục tiêu chính của Basel 2 là thay thế yêu cầu vốn tối thiểu bằng nhu cầu thực hiện đánh giá giám sát về mức độ an toàn vốn của ngân hàng. Basel 2 bao gồm 3 trụ cột. họ đang,

- Yêu cầu về vốn tối thiểu, tìm cách phát triển và mở rộng các quy tắc chuẩn hóa được quy định trong Basel 1

- Đánh giá giám sát về an toàn vốn của tổ chức và quy trình đánh giá nội bộ

- Sử dụng hiệu quả công bố thông tin như một đòn bẩy để tăng cường kỷ luật thị trường và khuyến khích các hoạt động ngân hàng lành mạnh

Khung mới được thiết kế với mục đích cải thiện cách thức yêu cầu vốn pháp định phản ánh các rủi ro tiềm ẩn và để giải quyết tốt hơn sự đổi mới tài chính đã xảy ra trong những năm gần đây. Những thay đổi nhằm mục đích khen thưởng và khuyến khích tiếp tục cải thiện việc đo lường và kiểm soát rủi ro.

Basel 3 là gì?

Nhu cầu cập nhật lên Basel 2 đặc biệt là sự sụp đổ tài chính của Lehman Brothers - một công ty dịch vụ tài chính toàn cầu đã bị tuyên bố phá sản vào tháng 9 năm 2008. Cạm bẫy trong quản trị doanh nghiệp và quản lý rủi ro đã dẫn đến sự phát triển của hiệp định này. có hiệu lực từ năm 2019 trở đi. Ngành ngân hàng bước vào cuộc khủng hoảng tài chính với quá nhiều đòn bẩy và bộ đệm thanh khoản không đầy đủ. Do đó, mục tiêu chính của Basel 3 là chỉ định thêm một lớp vốn chủ sở hữu chung (bộ đệm bảo tồn vốn) cho các ngân hàng. Khi vi phạm, hạn chế xuất chi để giúp đáp ứng yêu cầu vốn chủ sở hữu chung tối thiểu. Ngoài ra, các hướng dẫn sau đây cũng được bao gồm trong Basel 3.

- Một bộ đệm vốn đối nghịch, đặt ra sự hạn chế đối với sự tham gia của các ngân hàng vào sự bùng nổ tín dụng trên toàn hệ thống với mục đích giảm tổn thất của họ trong các khoản tín dụng

- Tỷ lệ đòn bẩy - một lượng vốn hấp thụ thua lỗ tối thiểu so với tất cả các tài sản của ngân hàng và các khoản tiếp xúc ngoại bảng bất kể trọng số rủi ro

- Yêu cầu thanh khoản - tỷ lệ thanh khoản tối thiểu, Tỷ lệ bảo hiểm thanh khoản (LCR), nhằm cung cấp đủ tiền mặt để đáp ứng nhu cầu tài trợ trong thời gian căng thẳng 30 ngày; tỷ lệ dài hạn, Tỷ lệ tài trợ ổn định ròng (NSFR), nhằm giải quyết sự không phù hợp về kỳ hạn trên toàn bộ bảng cân đối kế toán

- Đề xuất bổ sung cho các ngân hàng quan trọng có hệ thống, bao gồm các yêu cầu về vốn bổ sung, tăng vốn dự phòng và tăng cường sắp xếp để giám sát và giải quyết xuyên biên giới

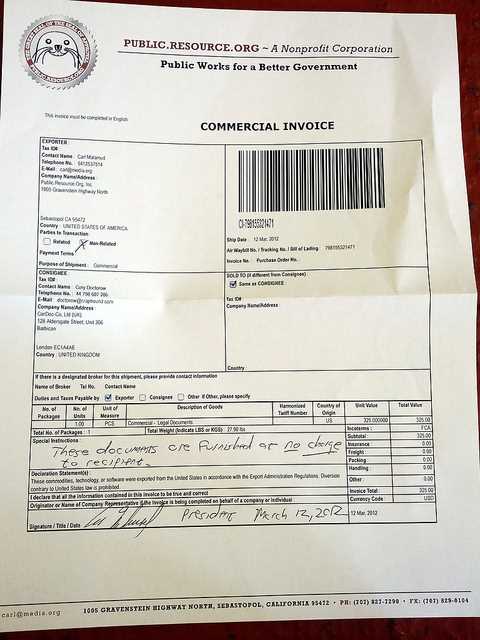

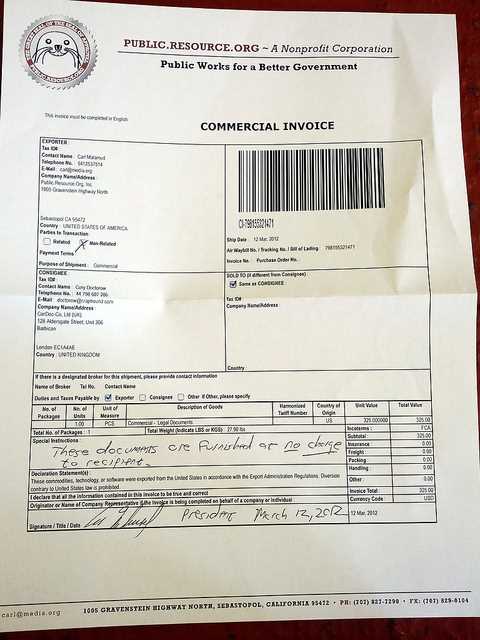

Hình _1: Tiêu chí cho vay của các ngân hàng là đóng góp chính cho cuộc khủng hoảng tài chính năm 2008

Sự khác biệt giữa Basel 1 2 và 3 là gì?

Basel 1 vs 2 vs 3 | |

| Basel 1 | Basel 1 được thành lập với mục tiêu chính là liệt kê yêu cầu vốn tối thiểu cho các ngân hàng. |

| Basel 2 | Basel 2 được thành lập để giới thiệu trách nhiệm giám sát và tăng cường hơn nữa yêu cầu vốn tối thiểu. |

| Basel 3 | Trọng tâm của Basel 3 là chỉ định một bộ đệm vốn chủ sở hữu sẽ được các ngân hàng duy trì. |

| Tập trung rủi ro | |

| Basel 1 | Basel 1 có trọng tâm rủi ro tối thiểu trong số 3 hiệp định. |

| Basel 2 | Basel 2 giới thiệu cách tiếp cận 3 trụ cột trong quản lý rủi ro. |

| Basel 3 | Đánh giá rủi ro thanh khoản bên cạnh các rủi ro được nêu trong Basel 2 được giới thiệu bởi Basel 3. |

| Rủi ro được xem xét | |

| Basel 1 | Chỉ rủi ro tín dụng được xem xét tại Basel 1. |

| Basel 2 | Basel 2 bao gồm một loạt các rủi ro bao gồm rủi ro hoạt động, chiến lược và uy tín. |

| Basel 3 | Basel 3 bao gồm các rủi ro thanh khoản bên cạnh các rủi ro do Basel 2 đưa ra. |

| Dự đoán rủi ro trong tương lai | |

| Basel 1 | Basel 1 có vẻ lạc hậu vì nó chỉ được coi là tài sản trong danh mục đầu tư hiện tại của các ngân hàng. |

| Basel 2 | Basel 2 là tương lai so với Basel 1 vì tính toán vốn nhạy cảm với rủi ro. |

| Basel 3 | Basel 3 hướng tới tương lai vì các yếu tố môi trường kinh tế vĩ mô được xem xét bên cạnh các tiêu chí ngân hàng cá nhân. |

Tóm tắt - Basel 1 vs 2 vs 3

Sự khác biệt giữa các hiệp định Basel 1 2 và 3 chủ yếu là do sự khác biệt giữa các mục tiêu mà chúng được thiết lập để đạt được. Mặc dù chúng khác nhau rất nhiều về các tiêu chuẩn và yêu cầu mà chúng đưa ra, cả 3 đều được điều hướng theo cách quản lý rủi ro ngân hàng trong bối cảnh môi trường kinh doanh quốc tế thay đổi nhanh chóng. Với những tiến bộ trong toàn cầu hóa, các ngân hàng có liên quan đến nhau ở khắp mọi nơi trên thế giới. Nếu các ngân hàng chấp nhận rủi ro không tính toán, các tình huống tai hại có thể xảy ra do số lượng lớn tiền có liên quan và tác động tiêu cực có thể sớm được phân tán giữa nhiều quốc gia. Cuộc khủng hoảng tài chính bắt đầu vào năm 2008 gây ra tổn thất kinh tế đáng kể là ví dụ kịp thời nhất về điều này.

Tài liệu tham khảo:

1. Lịch sử của Ủy ban Basel. Lịch sử của Ủy ban Basel. N.p., ngày 09 tháng 10 năm 2014. Web. Ngày 16 tháng 2 năm 2017.

2. Nghiên cứu trường hợp: Sự sụp đổ của anh em nhà Lehman. Đầu tư. N.p., 03/03/2016. Web. Ngày 16 tháng 2 năm 2017.

3. Hiệp định Basel Basel. Đầu tư. N.p., ngày 15 tháng 5 năm 2007 Web. 20 tháng 2 năm 2017.

4. Amadeo, Kimberly. Cái gì đã gây ra cuộc khủng hoảng tài chính năm 2008 và nó có thể xảy ra lần nữa không? Sự cân bằng. N.p., n.d. Web. 20 tháng 2 năm 2017.

Hình ảnh lịch sự:

1. Xuất xứ thế chấp dưới chuẩn, 1996-2008 "của Ủy ban quốc gia về nguyên nhân của khủng hoảng tài chính và kinh tế ở Hoa Kỳ - Báo cáo cuối cùng của Ủy ban quốc gia về nguyên nhân của khủng hoảng tài chính và kinh tế ở Hoa Kỳ, tr. 70 hình 5.2 (Miền công cộng) qua Commons Wikimedia